O crime de furto ou roubo não tem previsão na legislação trabalhista, mas sim na legislação penal, porém, considerando que o referido crime pode ocorrer nas dependências do empregador, a presente matéria visa abordar quais são os procedimentos e as punições que poderão ser aplicados.

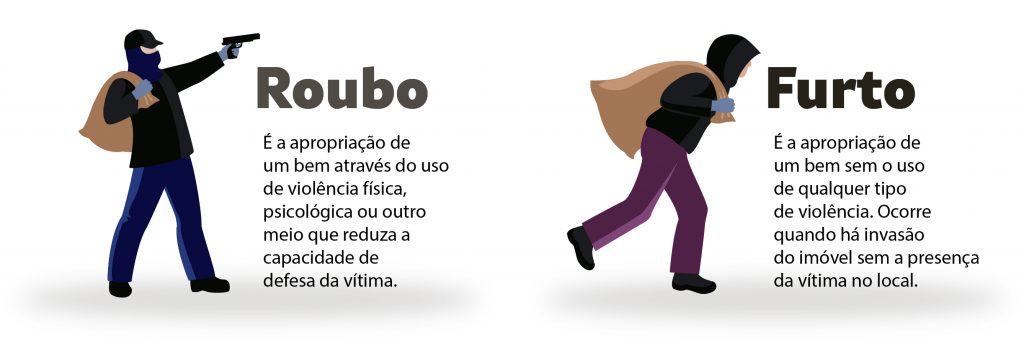

Inicialmente, é necessário analisar os conceitos de furto e roubo e as suas diferenças, como será exposto a seguir.

FURTO

De acordo com o artigo 155 do Código Penal (Decreto-Lei nº 2.848/40), o crime de furto ocorre quando o autor subtrai bem que não lhe pertence.

No furto, não há violência física ou grave ameaça sobre a vítima; ao contrário, o autor age discretamente, escondido, sem que a pessoa que está sendo lesada perceba a conduta criminosa.

ROUBO

De acordo com o artigo 157 do Decreto-Lei nº 2.848/40, o crime de roubo ocorre quando o autor subtrai bem móvel que não lhe pertence, utilizando-se de ameaça ou violência.

BOLETIM DE OCORRÊNCIA

Em relação aos procedimentos a serem adotados no caso de furto ou roubo na empresa, primeiramente é necessária a formalização de um boletim de ocorrência, o qual respaldará o empregador na aplicação da rescisão por justa causa ao empregado que tenha cometido o delito na empresa.

No entanto, tal procedimento, por si só, não é suficiente para demonstrar o ocorrido, cabendo, assim, ao empregador analisar a situação, com o objetivo de aplicar a punição de forma justa.

EXAME DE CORPO DE DELITO

Verificando-se agressão física durante o roubo, seja no ambiente de trabalho ou no trajeto da sua residência para o trabalho ou vice-versa, é necessário realizar o exame de corpo de delito.

Destaca-se que o exame de corpo de delito é a prova capaz de demonstrar, de forma técnica, a existência da lesão no corpo da vítima e de analisar eventuais vestígios do crime.

ABERTURA DE CAT

De acordo com o artigo 403, inciso li, alínea "a" da Portaria DIRBEN/INSS nº 991/2022 e o artigo 21 da Lei nº 8.213/91, equipara-se a acidente de trabalho a agressão sofrida pelo empregado, durante o trajeto da casa para o trabalho ou vice-versa ou no ambiente de trabalho, que cause lesão corporal ou perturbação funcional que provoque a morte, a perda ou a redução permanente ou temporária da capacidade do empregado para o trabalho, com base no artigo 348 da Instrução Normativa PRES/INSS nº 128/2022 e no artigo 397 da Portaria DIRBEN/INSS nº 991/2022.

Desse modo, ocorrendo o crime de roubo na empresa, com violência física contra o empregado, o empregador deve realizar a abertura da Comunicação de Acidente de Trabalho (CAT), uma vez que é responsável por garantir a segurança dos seus empregados durante o horário de trabalho.

Regra geral, o empregador não possui responsabilidade por assalto sofrido no trajeto residência/trabalho e vice-versa, ou ainda, nas proximidades da empresa, pois se trata de um evento de causa maior, o que é diferente do assalto que acarreta um acidente de trabalho, como visto mais acima.

FURTO OU ROUBO DOS PERTENCES DO EMPREGADO NAS DEPENDENCIAS DA EMPRESA

Ainda que seja dever da empresa garantir um ambiente seguro aos empregados, a legislação não imputa responsabilidade ao empregador quanto a furtos ou roubos dos pertences do empregado dentro da empresa.

Contudo, há um tratamento diferente, caso o empregador exija que o empregado mantenha os seus pertences em local designado pelo empregador.

FURTO OU ROUBO DE BENS DA EMPRESA

Havendo roubo ou furto de bens pertencentes à empresa por parte do empregado, desde que seja comprovada a sua autoria, ele deve responder pelo crime praticado, podendo acarretar, inclusive, uma rescisão por Justa causa, em conformidade com o artigo 482, alínea "a” da CLT.

REVISTA PESSOAL DO EMPREGADO

Quanto à adoção de revista pessoal no local de trabalho, existem posicionamentos divergentes sobre a sua licitude: A corrente que defende a prática da revista do empregado como atitude lícita se ampara na possibilidade da previsão em Convenção Coletiva de Trabalho (CCT),com respaldo no artigo 7º, inciso XXVI da Constituição Federal (CF/88).

Em contrapartida, existe a corrente que sustenta que tal conduta viola a intimidade do empregado e, por essa razão, é inadmissível, ante a previsão do artigo 5º, inciso X da CF/88,que dispõe que são invioláveis a intimidade, a vida privada, a honra e a imagem das pessoas, assegurado o direito à indenização pelo dano material ou moral decorrente de sua violação.

Considerando os posiciona mentos acima, recomenda-se que, se o empregador for adotar a revista dos seus empregados, utilize a razoabilidade e o bom senso, de maneira que jamais exponha o trabalhador a qualquer situação constrangedora, sob pena de responder judicialmente em ação indenizatória por danos morais.

RATEIO DO PREJUIZO DO FURTO OU ROUBO ENTRE OS EMPREGADOS

Cumpre esclarecer que, de acordo com o artigo 2º da CLT, o empregador assume os riscos da atividade.

Assim, ressalta-se que, quando o empregado causar danos ao empregador, somente será permitido realizar descontos em seu salário por culpa se houver previsão contratual ou o empregador comprovar a existência de dolo (intuito de causar o prejuízo), com base no artigo 462, §1º da CLT.

Diante disso, considera-se abusiva a prática do empregador de dividir o prejuízo decorrente de roubo ou furto com os empregados da empresa ou entre aqueles que não participaram diretamente da conduta ilícita.

Em relação às penalidades, pode-se aplicar advertência, suspensão ou, com base no artigo 482, alínea "a" da CLT, rescisão por justa causa.

RESCISAO POR JUSTA CAUSA

De acordo com o artigo 482, alínea "a" da CLT, o empregador pode realizar a rescisão por justa causa decorrente do ato de improbidade quando for comprovada a responsabilidade do empregado em furto ou roubo no ambiente de trabalho.

Quanto ao ato de improbidade, caracteriza-se na hipótese de o empregado agir de forma desonesta, com abuso de confiança, mediante má-fé e fraude.

"Diante disso, sendo comprovada a autoria do empregado, o empregador poderá aplicar a rescisão por justa causa, uma vez que a prática de furto ou do roubo é considerada uma conduta criminosa e um ato de improbidade.

ACUSAÇAO INJUSTA DO EMPREGADO

Para que seja feita a rescisão com justa causa do empregado, o empregador deve agir com cuidado e ter certeza da autoria do crime, devendo ter provas.

Se houver a aplicação da justa causa de forma equivocada! o empregado pode ajuizar ação alegando danos morais e materiais.

DANOS MORAIS

O dano moral é caracterizado pela ofensa ou violação dos bens de ordem moral ou foro íntimo da pessoa, como danos referentes à liberdade, à honra, à saúde, à imagem etc.

Diante disso, cumpre mencionar que, se o empregador acusar o empregado injustamente, sem ter provas da autoria, poderá ser condenado ao pagamento de danos morais.

RESCISÃO INDIRETA

Ocorrendo de forma injusta a aplicação de rescisão por justa causa sem provas da autoria, além de alegação de danos morais, o empregado pode, com base no artigo 483, alínea "e" da CLT, requerer a rescisão indireta, a qual tem o objetivo de reverter a rescisão para dispensa sem justa causa.

Diante disso, caso o empregador não tenha provas suficientes da autoria do crime, orienta-se a rescisão sem justa causa.

Fonte: Comax

![Cálculo de Rescisão Trabalhista: Como Fazer [Calculadora]](https://profissoes.vagas.com.br/wp-content/uploads/2020/04/calculo-de-rescisao-com-calculadora-scaled.jpg)